新聞資訊

杭州仁本人力資源服務有限公司

電話:

0571-86715911

0571-85118191

郵箱:

business@hzhuman.com

地址:

杭州市錢塘區2號大街515號智慧谷15F

您當前的位置: 首頁>>新聞資訊>>政策新聞 政策新聞

導讀

根據個稅政策規定:專項附加扣除的信息需要納稅人每年都提交一次。為做好個人所得稅2021年的預扣預繳工作,確保您2021年繼續享受專項附加扣除政策,仁本第一時間給大家推出“2021年專項附加扣除信息確認”以下內容要點,幫助大家順利完成本年度的專項附加扣除信息確認。

01、為什么要進行信息確認?

02、個稅APP端 | 確認操作步驟

03、電腦網頁端 | 確認操作步驟

04、專項附加扣除 | 申報條件

05、專項附加扣除 | 常見問題

01

為什么要進行信息確認?

用戶在2020年12月31日前,需對2021年的專項附加扣除進行確認。若未及時確認,那么已填報的扣除信息將自動視同有效并延長至2021年。可能看到這兒,有用戶就會想,沒有啥變化,不操作了,但是……

?我們建議您確認下

即使信息沒有變化,建議大家最好還是核對下自己的信息是否填寫的正確。因為系統在不斷升級的過程中進行了調整、用戶本身信息變化或之前申報時信息填寫錯誤,很可能會造成之后的信息失效、不符合扣除條件、單位無法下載等問題。所以您確認之后提交給扣繳義務人的,最遲3天內單位能夠下載到您的信息,到時您和單位確認下是否能在申報系統中下載到您填報的專項附加扣除信息。

?提醒 | 這幾種情況需要修改

①想修改2021年贍養老人、子女教育、住房貸款利息的扣除比例;

②有老人在2020年去世,2021年不能再申請贍養老人專項附加扣除;

③夫妻一方不再申請住房貸款利息專項附加扣除,在2021年由另一方申報;

④房租和房貸需要替換扣除的情況,即:2021年不再申報住房租金,改為申報住房貸款利息,或2021年不再申報住房貸款利息,改為申報住房租金。

02

個稅APP端 | 確認操作步驟

情形(一)

?2021年的專項附加扣除信息無變動,只需在2020年基礎上確認即可。

① 打開個人所得稅APP-首頁-“專項附加扣除填報”-選擇“扣除年度”——“一鍵帶入”;如下圖1、圖2:

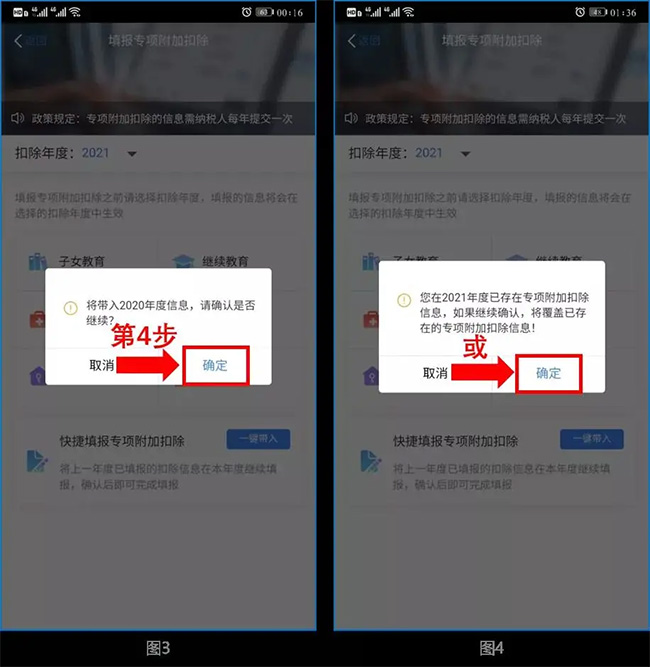

② 依據提示“將帶入2020年度信息,請確認是否繼續?”或者“您在2021年度已存在專項附加扣除信息,如果繼續確認,將覆蓋已存在的專項附加扣除信息!”,確認后點擊“確定”;如下圖3、圖4:

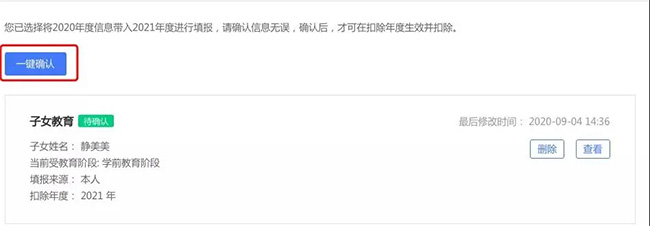

③ 打開“待確認”狀態的專項附加扣除,核對信息;如有修改,可以點擊“修改”,信息確認后點擊“一鍵確認”。如下圖5、圖6:

注意:如有“已失效”狀態的信息,則需先刪除之后才能點擊“一鍵確認”。

④ 點擊“一鍵確認”后,信息則提交成功。不需要重復確認,否則之前確認的信息會顯示已作廢,系統會以最新確認的信息為準。如下圖7、圖8:

用戶可以在確認之后在APP中點擊首頁-專項附加扣除信息查詢-選擇扣除年度“2021”-查看已提交的信息,如有變動可以選擇作廢或修改。

情形(二)

?2021年需對已填寫的信息進行修改。

如:需要修改申報方式、扣除比例、相關信息等,則需點擊“待確認”之后進入相關修改頁面進行修改。注:此方式只能修改部分信息。

如:需要修改基本信息:先進入2020年的信息頁面,修改后再重新確認。在APP中點擊首頁-專項附加扣除信息查詢-選擇年份2020年,修改之后再確認2021年的信息。

舉例:用戶需修改贍養老人的分攤比例。

點擊“待確認”狀態的贍養老人信息,點擊“修改”-“修改分攤方式”,修改成功后返回“待確認”界面,再點擊“一鍵確認”。

情形(三)

?2021年需要作廢專項附加扣除項目。

比如2021年不再申請贍養老人專項附加扣除。

點擊“待確認”狀態的贍養老人信息,點擊“刪除”,再點擊“一鍵確認”。如下圖9、圖10:

情形(四)

?2021年需要新增專項附加扣除項目。

比如2021年新增子女教育扣除,需要申報填寫。

先按情形(1)步驟確認之前申報的其他不需修改的專項附加扣除信息后,點擊APP首頁-專項附加扣除填報。如下圖11、圖12:

情形(五)

?2021年首次填寫專項附加扣除。

直接選擇首頁的“專項附加扣除填報”。如上圖11、圖12。

03

電腦網頁端 | 確認操作步驟

① 如您 2020 年已填報過專項附加扣除信息,并需要在 2021年繼續享受,請及時關注相關信息是否發生變化(首頁【專項附加扣除填報】一【扣除年度】選擇“2021”一“快捷填報”欄【一鍵帶入】);如有變化,請及時修改。

② 如您未曾填報過專項附加扣除信息,但 2021年有符合條件的專項附加扣除可以享受,您可點擊首頁【專項附加扣除填報】一【扣除年度】選擇“2021”點擊相應扣除項目進行填報。

情形(一)

?2021年的專項附加扣除信息無變動,只需在2020年基礎上確認即可。

情形(二)

?2021年需對已填寫的信息進行修改。

如:需要修改申報方式、扣除比例、相關信息等,則需點擊“查看”之后進入相關修改頁面進行修改;如需修改基本信息,可先進入2020年的信息頁面修改后再重新確認。

情形(三)

?2021年需要作廢專項附加扣除項目。

比如2021年不再申請贍養老人專項附加扣除。

點擊“刪除”后,一鍵確認即可。

情形(四)

?2021年需要新增專項附加扣除項目。

比如2021年新增子女教育扣除,需要申報填寫。

先按情形(1)步驟確認之前申報的其他不需修改的專項附加扣除信息后,選擇扣除年度,點擊相應的扣除項目進行填報。

注意:如有“已失效”狀態的信息,則需先刪除之后才能點擊“一鍵確認”。

情形(五)

?2021年首次填寫專項附加扣除。

直接選擇扣除年度,點擊相應的扣除項目填報即可。

看到這兒啊,可能有些朋友會有點兒困惑,上面說的這些都是什么呢?我需要滿足什么條件才能申報呢?您可以看下面:如果發現有您滿足的條件的話,您就可以填報啦~

04

專項附加扣除 | 申報條件

子女教育

(一)扣除范圍及標準:

1. 扣除范圍:3歲-博士(學齡前教育-全日制學歷教育)。

2. 扣除標準:每個子女每月1000元。

(二)扣除方式:

1. 選擇父母一方扣除。

2. 父母雙方各扣50%。

扣除方式確定后,一個納稅年度內不能變更。

(三)扣除起止時間:

1. 學前教育:子女年滿3周歲的當月至小學入學前一月。

2. 全日制學歷教育:子女接受義務教育、高中教育、高等教育的入學當月--教育結束的當月。

繼續教育

(一)扣除范圍及標準:

1.技能人員職業資格繼續教育:取得相關證書年度扣除3600元。

2.專業技術人員職業資格繼續教育:取得相關證書年度扣除3600元

3.學歷繼續教育:在學歷繼續教育期間每年4800元(每月400元)。

注意:職業資格證書參照《國家職業資格目錄》

(二)扣除方式:

1.由納稅人自己扣除。

2.大學本科及以下的學歷繼續教育可以由接受教育的本人扣除,也可以由其父母按照子女教育扣除,但對于同一教育事項,不得重復扣除。選擇按子女教育扣除,為1000元/月,選擇按繼續教育扣除,為400元/月。

(三)扣除起止時間:

學歷(學位)繼續教育:入學的當月至教育結束的當月。同一學歷(學位)繼續教育的扣除期限最長不能超過48個月。

住房貸款利息

(一)扣除范圍及標準:

1.扣除范圍:本人或者配偶,單獨或者共同使用商業銀行或住房公積金個人住房貸款,為本人或配偶購買中國境內住房,而發生的首套住房貸款利息支出。

2.扣除標準:每年12000元(1000元/月)。

(二)扣除方式:

1.單獨或者共同購買:夫妻雙方約定,可以選擇由其中一方扣除。

2.婚前各自購買:婚后可以選擇一方的住房,由貸款人按照每月1000元扣除;或者由夫妻雙方分別按照每月500元對各自發生的住房貸款利息支出扣除。

確定后,一個納稅年度內不變。

(三)扣除起止時間:

貸款合同約定開始還款的當月——貸款全部歸還或貸款合同終止的當月。但扣除期限最長不得超過240個月

住房租金

(一)扣除范圍及標準:

1.扣除范圍:

(1)本人及配偶在主要工作的城市沒有自有住房;

(2)已經實際發生了住房租金支出;

(3)本人及配偶在同一納稅年度內,沒有享受住房貸款利息專項附加扣除政策。也就是說住房貸款利息與住房租金兩項扣除政策只能享受其中一項,不能同時享受。

2.扣除標準:

(1)直轄市、省會(首府)城市、計劃單列市以及國務院確定的其他城市:每月1500元;

(2)除上述城市以外的市轄區戶籍人口超過100萬人的城市:每月1100元;

(3)除上述城市以外的,市轄區戶籍人口不超過100萬人(含)的城市:每月800元。

(二)扣除方式:

1.夫妻雙方主要工作城市相同:由簽訂租賃住房合同的承租人來扣除。

2.夫妻雙方主要工作城市不同且在主要工作地沒有住房:按規定標準分別進行扣除。

(三)扣除起止時間:

租賃合同(協議)約定的房屋租賃期開始的當月—租賃期結束的當月;提前終止合同(協議)的,以實際租賃行為終止的月份為準。

贍養老人

(一)扣除范圍及標準:

1.扣除范圍:

年滿60周歲(含)父母(生父母、繼父母養父母),以及子女均已去世的祖父母、外祖父母。

2.扣除標準:

(1)獨生子女:每月2000元;

(2)非獨生子女:可以兄弟姐妹分攤每月2000元的扣除額度,但每人分攤的額度不能超過每月1000元。

(二)扣除方式:

納稅人為非獨生子女,可以采用均攤、約定分攤、被贍養人指定分攤等方式,約定或指定分攤的,需簽訂書面分攤協議。具體分攤方式和額度確定后,一個納稅年度不變。

(三)扣除起止時間被贍養人年滿60周歲的當月至贍養義務終止的年末。

大病醫療

(一)扣除范圍及標準:

1.扣除范圍:醫保目錄范圍內的醫藥費用支出,醫保報銷后的個人自付部分。

2.扣除標準:在一個納稅年度內,與基本醫保相關的醫藥費用,扣除醫保報銷后個人負擔(是指醫保目錄范圍內的自付部分)累計超過15000元的部分在80000元限額內據實扣除。

(二)扣除方式:

可以選擇由本人或者其配偶扣除;未成年子女發生的醫藥費用支出可以選擇由其父母一方扣除。

(三)扣除起止時間:

為醫療保障信息系統記錄的醫藥費用實際支出的當年。

05

專項附加扣除 | 常見問題

1、沒有及時填寫專項附加扣除信息,可不可以補報?

可以選擇由扣繳義務人在當年剩余月份發放工資時補扣,不影響員工享受專項附加扣除。也可以選擇在次年3-6月匯算清繳時一次性扣除。

2、前面月份沒有申報專項附加扣除,多扣的稅款怎么辦?

員工在專項附加扣除采集前可能會多預繳稅款,但在采集后每次申報時會累計扣除前幾個月的總和,如果稅款為負值的,暫不退稅,一直往后留抵,在次年3-6月進行個人年度匯算清繳申報時多退少補。

3、專項附加扣除的申報方式

方式一:通過扣繳義務人申報

扣繳義務人為您辦理個人所得稅預扣預繳申報時,需事先下載您本次提交的專項附加扣除信息。

即:由您的單位按月進行專項附加扣除的申報,可以較早享受專項附加扣除優惠政策。

優點:按月按時享受,不用自行辦理扣除。

缺點:單位會知道部分個人信息。

方式二:綜合所得年度自行申報

您本次提交的專項附加扣除信息可在綜合所得年度自行申報中進行稅前扣除。

即:不由單位申報專項附加扣除,次年3-6月匯算清繳時自行去稅務機關辦理專項附加扣除,延遲享受專項附加扣除優惠。

優點:單位不會知道您的個人信息。

缺點:延遲享受、自行辦理較麻煩。

4、換新單位,專項附加扣除如何操作?

方式一:

由新單位在申報系統中采集并報送你的個人信息,一般最遲3天內APP中會自動添加上任職受雇信息,之后打開APP—查詢—專項附加扣除填報記錄—選擇需要更改的項目—修改—修改扣繳義務人后提交即可。之后和單位確認下是否能在申報系統中下載到你的專項附加扣除信息;

方式二:

直接向新單位提交紙質或電子版的專項附加扣除信息。